Cuando la la economía real debiera empezar a repuntar en los países desarrollados, en los emergentes revienta la «madre de todas las burbujas de activos infladas con crédito,» como la denominó el economista Nouriel Roubini. Parece estar perdiendo aire a chorros, tras el anuncio de la Reserva Federal estadounidense que procederá al cierre inevitable, de la llave del combustible que la había alimentado en buena medida. Ello está afectando con más fuerza a tres de los «activos más inflados»: la bolsa y el peso chileno, y el precio del cobre. Lamentablemente, ello esfumará parte de los fondos AFP, y de las rentas que constituyen más de un quinto del Producto Interno Bruto (PIB) chileno. Mala cosa.

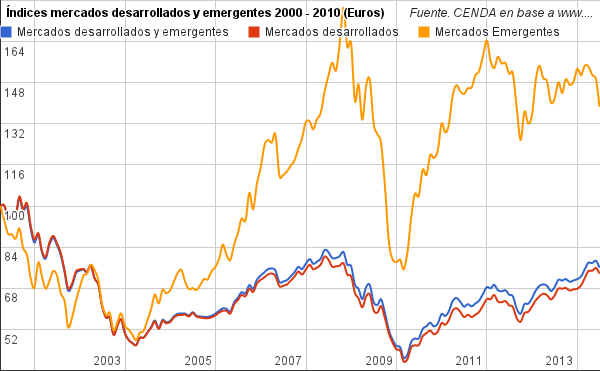

El gráfico 1, elaborado por CENDA, muestra la evolución de las bolsas de comercio mundiales desde el inicio de la crisis secular, en curso desde principios del 2000. Otras similares se iniciaron en 1969 y 1929.  El movimiento de las bolsas se representa mediante los índices www.mscibarra.com. Los mismos se denominan en Euros, que ha sido una moneda con baja inflación, con base 100 en marzo del 2000. Se aprecian los grandes ciclos sobrevenidos desde el estallido de la denominada burbuja «punto com,» al despuntar el siglo 21. Durante el primero de ellos, cuya caída se extiende hasta principios del 2003, las bolsas globales perdieron la mitad de su valor, expresado en Euros. Dicha caída afectó por igual a los países desarrollados (índice MSCI World, línea roja) y emergentes (MSCI Emerging Markets, línea naranja). Todas ellas caen al mismo tiempo que el conjunto de las bolsas mundiales (MSCI All World Index, línea azul), que reúne tanto a las bolsas de países desarrollados como emergentes.El movimiento de todas las bolsas mundiales (azul) sigue de cerca el comportamiento de los mercados desarrollados (rojo), cuyo peso todavía resulta determinante en el conjunto. La recuperación del primer ciclo indicado, se extiende desde principios del 2003 hasta fines del 2007, pero no logra alcanzar la altura anterior a la crisis. Cuando este ciclo alcanza su máximo en octubre del 2007, el conjunto de las bolsas mundiales (azul) se encuentran todavía un quinto por debajo de su valor de principios del 2000, expresadas en Euros. Sin embargo, durante la recuperación iniciada el 2003, el comportamiento de las bolsas de los países emergentes (naranja) resulta amplificado al extremo, debido a un «boom especulativo empujado por el optimismo del mundo desarrollado,» como lo calificó John Authers del Financial Times. El segundo ciclo se precipita con la crisis financiera del 2008. En su nueva caída, las bolsas mundiales vuelven a perder la mitad de su valor entre octubre del 2007 y marzo del 2009. En ese momento, su nivel cae por debajo del mínimo del 2003 y su valor baja a un 40 por ciento del máximo alcanzado a principios del 2000, expresados en Euros. Las bolsas emergentes caen aún más violentamente, perdiendo un 60 por ciento de su nivel del 2007. Sin embargo, estas últimas no llegan a su mínimo del 2003. La recuperación del segundo ciclo se extiende hasta el 2013, con una oscilación intermedia importante el 2011, parecida a la ocurrida el 2006, durante la recuperación anterior. Sin embargo, a mediados del 2013, el conjunto de las bolsas mundiales y las de países desarrollados, todavía no recuperan su nivel máximo del 2007 y menos del 2000. Los mercados emergentes, en cambio, se elevaron nuevamente a alturas que exceden este último en más de un 50 por ciento.

El movimiento de las bolsas se representa mediante los índices www.mscibarra.com. Los mismos se denominan en Euros, que ha sido una moneda con baja inflación, con base 100 en marzo del 2000. Se aprecian los grandes ciclos sobrevenidos desde el estallido de la denominada burbuja «punto com,» al despuntar el siglo 21. Durante el primero de ellos, cuya caída se extiende hasta principios del 2003, las bolsas globales perdieron la mitad de su valor, expresado en Euros. Dicha caída afectó por igual a los países desarrollados (índice MSCI World, línea roja) y emergentes (MSCI Emerging Markets, línea naranja). Todas ellas caen al mismo tiempo que el conjunto de las bolsas mundiales (MSCI All World Index, línea azul), que reúne tanto a las bolsas de países desarrollados como emergentes.El movimiento de todas las bolsas mundiales (azul) sigue de cerca el comportamiento de los mercados desarrollados (rojo), cuyo peso todavía resulta determinante en el conjunto. La recuperación del primer ciclo indicado, se extiende desde principios del 2003 hasta fines del 2007, pero no logra alcanzar la altura anterior a la crisis. Cuando este ciclo alcanza su máximo en octubre del 2007, el conjunto de las bolsas mundiales (azul) se encuentran todavía un quinto por debajo de su valor de principios del 2000, expresadas en Euros. Sin embargo, durante la recuperación iniciada el 2003, el comportamiento de las bolsas de los países emergentes (naranja) resulta amplificado al extremo, debido a un «boom especulativo empujado por el optimismo del mundo desarrollado,» como lo calificó John Authers del Financial Times. El segundo ciclo se precipita con la crisis financiera del 2008. En su nueva caída, las bolsas mundiales vuelven a perder la mitad de su valor entre octubre del 2007 y marzo del 2009. En ese momento, su nivel cae por debajo del mínimo del 2003 y su valor baja a un 40 por ciento del máximo alcanzado a principios del 2000, expresados en Euros. Las bolsas emergentes caen aún más violentamente, perdiendo un 60 por ciento de su nivel del 2007. Sin embargo, estas últimas no llegan a su mínimo del 2003. La recuperación del segundo ciclo se extiende hasta el 2013, con una oscilación intermedia importante el 2011, parecida a la ocurrida el 2006, durante la recuperación anterior. Sin embargo, a mediados del 2013, el conjunto de las bolsas mundiales y las de países desarrollados, todavía no recuperan su nivel máximo del 2007 y menos del 2000. Los mercados emergentes, en cambio, se elevaron nuevamente a alturas que exceden este último en más de un 50 por ciento.

Como dice Roubini, en parte importante, el «inflamiento» de los mercados emergentes se originó en el abundante dinero inyectado por los bancos centrales de los países desarrollados, para suplir el estrangulamiento del crédito y evitar una recesión. Parte del mismo, se ha «desparramado» hacia las monedas, bolsas y materias primas, en países emergentes, desde donde suele retirase bruscamente, como describe el Financial Times el 23 de junio del 2013. El gráfico 2, publicado por el diario británico, muestra que el flujo neto de dinero inyectado anualmente a los mercados emergentes, en acciones, portafolios, bancos comerciales y bonos, subió de 200 mil millones de dólares anuales antes del 2003, hasta un máximo de 1,2 billones de dólares el 2007. Luego se derrumbó a la mitad el 2008 y 2009, para volver a subir a más de un billón en cada uno de los años siguientes. El Wall Street Journal del 2 de julio del 2013, estima coincidentemente que el flujo neto hacia mercados emergentes acumuló 4,4 billones de dólares entre 2009 y 2012. Este enorme flujo, sin duda explica en parte importante, la «madre de todas las burbujas.»

El «burbujazo» de los mercados emergentes alcanzó su nivel más elevado a fines del 2010. Donde mejor se aprecia es en la bolsa chilena, que en el Gráfico 3

(MSCI Chile, línea verde), se superpone a los índices del Gráfico 1. Medida en Euros, poco menos que triplica en ese momento su valor de principios del 2000, elevándose casi el doble por encima del conjunto de los emergentes y casi cinco veces más alto que el conjunto de las bolsas mundiales o de los países desarrollados. Este eufórico «desacople» no podía durar para siempre y en los hechos se ha venido corrigiendo desde fines del 2010. Desde principios del 2011 y hasta mediados del 2013, la bolsa chilena ha perdido un cuarto de su valor en Euros, mientras las de países emergentes han perdido un sexto del suyo. Esta caída se ha acentuado en el curso del 2013. En el mismo período, en cambio, las bolsas de países desarrollados han recuperado alrededor de un sexto de su valor.

(MSCI Chile, línea verde), se superpone a los índices del Gráfico 1. Medida en Euros, poco menos que triplica en ese momento su valor de principios del 2000, elevándose casi el doble por encima del conjunto de los emergentes y casi cinco veces más alto que el conjunto de las bolsas mundiales o de los países desarrollados. Este eufórico «desacople» no podía durar para siempre y en los hechos se ha venido corrigiendo desde fines del 2010. Desde principios del 2011 y hasta mediados del 2013, la bolsa chilena ha perdido un cuarto de su valor en Euros, mientras las de países emergentes han perdido un sexto del suyo. Esta caída se ha acentuado en el curso del 2013. En el mismo período, en cambio, las bolsas de países desarrollados han recuperado alrededor de un sexto de su valor.

El Gráfico 4, preparado por CENDA, permite apreciar en toda su magnitud el «burbujazo» que afectó a los mercados emergentes, a lo largo de la crisis secular. Muestra las bolsas  mundiales como múltiplos de las de países desarrollados, a partir de marzo del 2000. Se aprecia que durante los tres primeros años de la crisis secular, los mercados emergentes (línea naranja) caen hasta un quinto más abajo que los desarrollados (línea roja constante, igual a 1), para igualarlos en el punto mínimo de la caída inicial, a fines del 2002. A partir de ese momento, se inicia la masiva especulación en mercados emergentes, los que se elevan por encima de los mercados desarrollados, hasta más que duplicarlos en el punto más alto de la primera recuperación. En octubre del 2007, los mercados emergentes están 2,3 veces más altos que los desarrollados. Al precipitarse la segunda caída general, aquellos caen mucho más que éstos, y aunque se mantienen por encima, la distancia entre ambos se reduce. Alcanza a 1, 7 veces, en el punto más bajo de la segunda caída general, que a fines del 2008. A partir de marzo del 2009, una nueva recuperación general eleva a los mercados emergentes, una vez más, muy por encima de los desarrollados. El «burbujazo» de los primeros alcanza su máximo a fines del 2010, cuando superan a los segundos en 2,6 veces. Una nueva caída afecta breve y levemente a los mercados desarrollados, los que pierden un décimo de su valor entre febrero y septiembre del 2011. En ese mismo período, en cambio, los mercados emergentes se derrumban casi una cuarta parte. De ese modo, la diferencia entre ambos se reduce a 2,3 veces. La nueva recuperación general se extiende entre septiembre del 2011 y mayo del 2013, período en que los mercados desarrollados se recuperan casi un 50 por ciento. Si bien los mercados emergentes muestran asimismo una recuperación, esta vez es menor a los desarrollados y la diferencia entre ambos se reduce a menos de dos veces. La nueva caída general que se inicia en mayo del 2013 afecta principalmente a los primeros, que pierden un décimo de su valor en un mes, mientras los desarrollados bajan levemente el suyo. De este modo, la diferencia entre ambos se acorta a 1,9 veces a fines de junio del 2013.

mundiales como múltiplos de las de países desarrollados, a partir de marzo del 2000. Se aprecia que durante los tres primeros años de la crisis secular, los mercados emergentes (línea naranja) caen hasta un quinto más abajo que los desarrollados (línea roja constante, igual a 1), para igualarlos en el punto mínimo de la caída inicial, a fines del 2002. A partir de ese momento, se inicia la masiva especulación en mercados emergentes, los que se elevan por encima de los mercados desarrollados, hasta más que duplicarlos en el punto más alto de la primera recuperación. En octubre del 2007, los mercados emergentes están 2,3 veces más altos que los desarrollados. Al precipitarse la segunda caída general, aquellos caen mucho más que éstos, y aunque se mantienen por encima, la distancia entre ambos se reduce. Alcanza a 1, 7 veces, en el punto más bajo de la segunda caída general, que a fines del 2008. A partir de marzo del 2009, una nueva recuperación general eleva a los mercados emergentes, una vez más, muy por encima de los desarrollados. El «burbujazo» de los primeros alcanza su máximo a fines del 2010, cuando superan a los segundos en 2,6 veces. Una nueva caída afecta breve y levemente a los mercados desarrollados, los que pierden un décimo de su valor entre febrero y septiembre del 2011. En ese mismo período, en cambio, los mercados emergentes se derrumban casi una cuarta parte. De ese modo, la diferencia entre ambos se reduce a 2,3 veces. La nueva recuperación general se extiende entre septiembre del 2011 y mayo del 2013, período en que los mercados desarrollados se recuperan casi un 50 por ciento. Si bien los mercados emergentes muestran asimismo una recuperación, esta vez es menor a los desarrollados y la diferencia entre ambos se reduce a menos de dos veces. La nueva caída general que se inicia en mayo del 2013 afecta principalmente a los primeros, que pierden un décimo de su valor en un mes, mientras los desarrollados bajan levemente el suyo. De este modo, la diferencia entre ambos se acorta a 1,9 veces a fines de junio del 2013.

Este nivel se acerca bastante al de marzo del 2009, el punto más bajo tras la caída de Lehman Brothers y es parecida a la de abril del 2007, antes del derrumbe. En otras palabras, el «burbujazo» se ha desinflado considerablemente. En el gráfico 4, se aprecia asimismo que la suma total de los mercados mundiales no se vio afectada mayormente, puesto que el peso de las bolsas desarrolladas resulta todavía determinante. De este modo, el índice global (MSCI AWI, línea azul) se mueve al únísono de los mercados desarrollados. Como se aprecia en el gráfico 4, en el punto máximo de la «burbuja» emergente, en septiembre del 2010, el conjunto de las bolsas mundiales se eleva apenas un ocho por ciento por encima del índice de los mercados desarrollados. El «hiperburbujazo» de la bolsa y el peso chilenos, se aprecia con toda claridad en el gráfico 4. Chile venía siguiendo de cerca el comportamiento de los emergentes hasta fines del 2008. Sin embargo, se despega violentamente del resto de los mercados a lo largo de los años 2009 y 2010. Alcanza su punto más alto a fines de este último año, cuando se eleva 4,6 veces por encima de los países desarrollados. A partir de ese momento, la bolsa y el peso chileno se derrumban en términos absolutos, perdiendo un cuarto de su valor entre fines del 2010 y mediados del 2013, como se ha anotado. En ese mismo período, su distancia con los países desarrollados se reduce en un 40 por ciento, desde 4, 6 veces a 2,9 veces. Esta fuerte «corrección» se agudiza a partir de junio del 2013. A raiz de la caída de junio, los fondos de pensiones chilenos han vuelto a la zona de pérdidas. Como muestra la serie actualizada diariamente por CENDA en base a www.safp.cl, la cuota promedio del fondo total ha ganado cero peso desde julio del 2007, mientras la del fondo A se encuentra un 13 por ciento por debajo de su valor de entonces. A pesar de lo anterior, las bolsas emergentes y especialmente la chilena, continúan todavía muy por encima del promedio de las bolsas mundiales y de países desarrollados, por lo cual cabe esperar que la corrección en marcha, continúe. Cabe reiterar que los movimientos anteriores afectan simultaneamente a las bolsas de valores y las monedas de los países emergentes, y los índices en Euros reflejan ambos efectos. Sin duda, el burbujazo de los emergentes ha sido ocasionado en parte por el «desparrame» de la emisión de dinero de los bancos centrales de países desarrollados. Asimismo, ha obedecido «al más grande cuento del tío jamás contado,» como lo ha calificado un articulista del Financial Times. Los especuladores han venido exagerando hasta lo indecible, el fenómeno de emergencia económica de los países donde vive la mayoría de la población mundial, a medida que ésta se urbaniza aceleradamente. No es casualidad, que los llamados «países BRIC» fueron inventados por el jefe de estudios del principal banco de inversiones, precisamente el 2003, cuando se iniciaba el «burbujazo» emergente.

Sin embargo, el fenómeno de especulación durante las crisis obedece es más profundo y general. Desde luego, no afecta sólo a las bolsas y monedas de países emergentes, sino a todos los activos susceptibles de especulación. El caso más evidente fue la burbuja inmobiliaria estadounidense antes que reventara el 2007. Asimismo, las rentas asociadas a las materias primas se han más que cuadruplicado durante las últimas dos crisis seculares, pasando de menos de dos por ciento del PIB mundial. hasta alcanzar un siete por ciento del mismo, tanto en la década de 1970 como en los años 2000. Este fenómeno se puede apreciar en el gráfico 5, preparado por CENDA en base a datos del Banco Mundial. Lo que probablemente ocurre – como anota Marx en  El Capital -, es que la misma causa profunda que precipita todas las crisis, dispara al mismo tiempo la especulación en el curso de las mismas. Por su parte, agrava la misma causal, que no es otra que la disminución cíclica, originada en la dinámica misma de la concurrencia, de la tasa de ganancia asociada a las actividades productivas de bienes o servicios. En el caso de las crisis hoy denominadas seculares, Robert Brenner ha demostrado que las mismas son precedidas asimismo por bajas seculares en la tasa de ganancia de las industrias transables, en las potencias establecidas, originada en la competencia de las potencias emergentes. Dicha disminución secular se superpone a la reducción cíclica «normal,» generando sucesivos ciclos a la baja. Sea cual sea su causa, las burbujas especulativas no pueden durar mucho tiempo. Todos los valores que se elevan por encima del crecimiento del PIB – como ha ocurrido con los denominados «activos financieros a lo largo de las tres últimas décadas-, tarde o temprano tienen que bajar. El dinero no crea valor por si mismo, sino al invertirse en movilizar trabajo humano, aplicado a la producción de bienes y servicios que logran venderse en el mercado. Esa es la ley básica de la economía, descubierta por los grandes clásicos hace dos siglos. Por esta razón fundamental, el sucesivo desinfle en curso, de todo tipo de burbujas especulativas, es precisamente una consecuencia necesaria de la crisis. Dichas burbujas no constituyen su causa, aunque sí representan uno de sus síntomas y ayudan a precipitarlas. Sin embargo, no hay crisis que termine antes que las burbujas desaparezcan. ¡Prepárate Willy!

El Capital -, es que la misma causa profunda que precipita todas las crisis, dispara al mismo tiempo la especulación en el curso de las mismas. Por su parte, agrava la misma causal, que no es otra que la disminución cíclica, originada en la dinámica misma de la concurrencia, de la tasa de ganancia asociada a las actividades productivas de bienes o servicios. En el caso de las crisis hoy denominadas seculares, Robert Brenner ha demostrado que las mismas son precedidas asimismo por bajas seculares en la tasa de ganancia de las industrias transables, en las potencias establecidas, originada en la competencia de las potencias emergentes. Dicha disminución secular se superpone a la reducción cíclica «normal,» generando sucesivos ciclos a la baja. Sea cual sea su causa, las burbujas especulativas no pueden durar mucho tiempo. Todos los valores que se elevan por encima del crecimiento del PIB – como ha ocurrido con los denominados «activos financieros a lo largo de las tres últimas décadas-, tarde o temprano tienen que bajar. El dinero no crea valor por si mismo, sino al invertirse en movilizar trabajo humano, aplicado a la producción de bienes y servicios que logran venderse en el mercado. Esa es la ley básica de la economía, descubierta por los grandes clásicos hace dos siglos. Por esta razón fundamental, el sucesivo desinfle en curso, de todo tipo de burbujas especulativas, es precisamente una consecuencia necesaria de la crisis. Dichas burbujas no constituyen su causa, aunque sí representan uno de sus síntomas y ayudan a precipitarlas. Sin embargo, no hay crisis que termine antes que las burbujas desaparezcan. ¡Prepárate Willy!

Por Manuel Riesco Larraín. El autor es economista del CENDA

Santiago de Chile, 8 de julio 2013

Crónica Digital